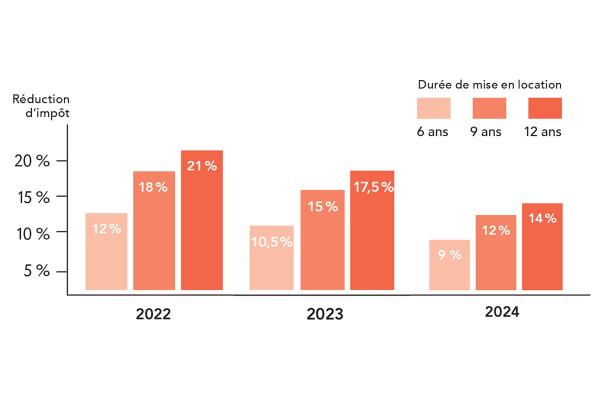

Loi Pinel : réduction d’impôt, codifiée à l’article 199 novovicies du code général des impôts, pour l’acquisition d’un logement neuf situé dans certaines zones géographiques et en fonction de la performance énergétique du bâtiment, destiné à la location nue à titre de résidence principale pendant 6 ans minimum à un loyer plafonné déterminé par zones géographiques et à des locataires sous plafonds de ressources. La réduction d’impôt applicable dépend du prix d’acquisition, de la durée d’engagement pour la location, de l’année d’acquisition et des critères applicables aux logements. Le prix d'acquisition du bien est retenu dans la limite de 5500 € du mètre carré et d’un montant global d’investissement de 300.000 € par contribuable et pour une même année d'imposition. Le bénéfice de ces incitations entre dans le calcul du plafonnement global de certains avantages fiscaux prévu à l’article 200-0 A du CGI. Pinel « classique » : Pour une acquisition en 2023, la réduction d’impôt est de 10,5 % (pour 6 ans de location) 15 % (pour 9 ans de location) ou de 17,5 % (pour 12 ans de location) du prix d’acquisition du bien retenu. Pour une acquisition en 2024, la réduction d’impôt est de 9 % (pour 6 ans de location) 12 % (pour 9 ans de location) ou de 14 % (pour 12 ans de location) du prix d’acquisition du bien retenu. Pinel + : Pour une acquisition en 2023 et 2024, les taux initiaux de la réduction de 12% (pour 6 ans de location,) 18 % (pour 9 ans de location) ou de 21 % (pour 12 ans de location) du prix d’acquisition, sont maintenus pour les opérations portant, soit sur des logements situés dans un quartier prioritaire de la politique de la ville soit sur des logements respectant des critères de qualité d’usage ou de confort et des critères de performance énergétique et environnementale définis par le décret n°2022-384 du 17 mars 2022*, toutes les autres conditions imposées devant être remplies par ailleurs. * Le décret, publié au Journal officiel du 18 mars dernier, a précisé les conditions auxquelles devront satisfaire les logements vendus (acte notarié) à compter du 1er janvier 2023 jusqu’au 31 décembre 2024, en vue de bénéficier du taux plein de la réduction d’impôts « Pinel » ; S'agissant des critères de performance énergétique et environnementale, les logements acquis neufs en 2023 et 2024 devront présenter un niveau de performance environnementale fondé sur les exigences de la réglementation environnementale "RE2020" et ceux acquis neufs en 2024 devront, en outre, être notés en classe A dans le cadre du DPE. Des dérogations sont prévues pour les logements dont la demande de permis de construire a été déposée avant le 1er janvier 2022 et ceux relevant d'une réhabilitation à neuf. S’agissant des critères relatifs à la qualité d'usage d'un logement, elle se caractérise par une surface habitable minimale suivant la typologie du logement (28 m2 pour un T1, 45 m2 pour un T2, 62 m2 pour un T3, 79 m2 pour un T4, 96 m2 pour un T5), l'existence d'espaces extérieurs privatifs ou à jouissance privative d'une surface minimale suivant la typologie du logement et l'existence de deux orientations différentes pour les logements de type "T3" et plus. Selon dispositions en vigueur au 23 décembre 2022. Renseignements détaillés auprès de nos conseillers commerciaux pour chaque programme immobilier. Faire un investissement immobilier présente des risques (ex : non-respect des conditions d’octroi de l’incitation fiscale, y compris des conditions de mise en location, absence de locataire, loyers impayés) susceptibles d’entrainer la perte du bénéfice des incitations fiscales et/ou la remise en cause de l’équilibre financier de l’investissement. L’acquéreur doit apprécier ses engagements et risques fiscaux, financiers, juridiques au regard de sa situation financière et patrimoniale. Nous vous incitons à vérifier auprès de votre conseiller fiscal vos conditions d'éligibilité et votre capacité d’engagement dans ce dispositif fiscal. Mise à jour le 23/12/2022